所有版权归中国经济网所有。

所有版权归中国经济网所有。

中国经济网新媒体矩阵

网络广播视听节目许可证(0107190)(京ICP040090)

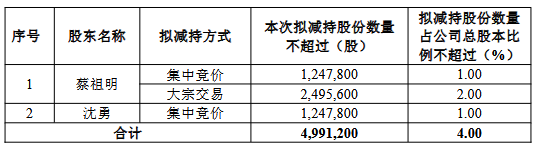

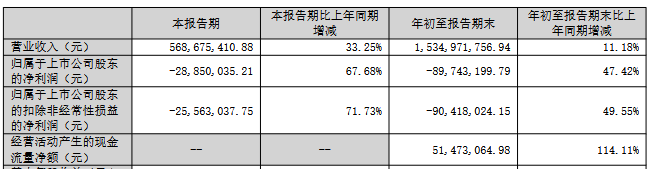

中国经济网北京11月6日电 昨天下午,图铭股份(003030.SZ)披露了《关于实益拥有人和持股5%以上股东减持的预披露公告》。公告显示,公司现任控制人蔡祖明先生拟于公告发布之日起15个工作日后连续三个月内(2025年11月27日至2026年2月24日)通过集中竞价或禁售方式减持公司股份,减持数量不超过374.34万股,相当于公司总股本的3.00%。其中,通过集中竞价方式持有的股份数量不得超过1,247,800股,且不得超过公司总股本的1.00%。通过大宗交易持有的股份数量不得超过2,495,600股,不超过公司总资本的2.00%。持有公司5%以上股份的股东沈勇先生(公司原副总裁)拟自公告发布之日起15个工作日内(2025年11月27日至2026年2月24日)通过密集竞价交易将其持有的公司股份减持1,247,800股或以下,减持至1,247,800股或以下。其比例不超过股本的1.00%。公司总资本。蔡祖明、沈勇拟减持至不超过499.12万股,相当于不超过公司总股本的4.00%。以公司上一营业日收盘价21.03元计算,蔡祖明先生将合计金额减少至约78,723,702元,沈勇先生将合计金额减少至约26,241,234元,两家公司将合计金额减少至约78,723,702元。y 104,964,936 元并兑换成现金。截至本公告日,蔡祖铭持有祖铭股份3,004.54万股,占公司总股本的24.08%。蔡祖明及其联系人蔡水成、王茶英、杭州纤维投资有限公司合计持有公司股份69,065,000股,占公司总股本的55.35%。截至所示日期,沉勇持有祖铭股份6,380,500股,占公司总股本的5.11%。本次减持计划的实施不会影响公司治理结构和持续经营,也不会导致公司控制结构发生变化。祖铭股份于2021年1月6日在深圳证券交易所目录主力股票挂牌上市,流通股数为3120万股,发行价格为15.18元/股。保荐机构为First Venture Securities Underwriting and Sponsoring股份有限公司,保荐代表人为付林先生、梁永梅先生。祖铭IPO共募集资金4.74亿元。扣除发行费用后,净采购金额为4.05亿元,其中3.4亿元用于年产8万吨绿豆制品生产线技改项目,6522.78万元用于豆制品研发检测中心提升项目。祖铭首次公开发行股票发行费用为6,851.66万元,其中保荐费及认购费为41,204.6万元。原来的。 2024年,祖铭股份实现营业利润总额16.64亿元,比上年增长12.58%。归属于母公司净利润为-2513.61万元(上年同期为4046.23万元)。扣非净利润-2322.84万元(上年同期为3862.95万元)。净现金流量经营活动收入1.07亿元,同比下降39.44%。 2025年1月至6月,公司实现营业利润9.21亿元,同比增长21.62%。归属于上市公司股东的净利润-90.94亿元(上年同期-75.687亿元)。扣除非经常性损益后,公司归属于股东的净利润为-1024.66万元,去年同期为-894.3万元。经营活动产生的现金流量净额为5,503.14万元,比上年同期增长42.74%。 2025年1月至9月,公司实现营业利润14.62亿元,比上年增长21.27%。归属于上市公司股东的净利润3216.32万元,比上年同期增长366.76%。归属于公司股东的净利润,不包括非经常性损益为-1054.26万元,上年同期为-1441.39万元。经营活动产生的现金流量净额为6,239.31万元,比上年同期增长4.62%。其中,2025年第三季度,公司实现营业利润5.41亿元,同比增长20.67%。归属于上市公司股东的净利润4125.72万元,比上年同期增长1019.19%。归属于上市公司股东的扣除非经常性损益的净利润为-29.6万元(上年同期负547.36万元)。

(编辑:魏敬亭)

中国经济网指出:股市信息由合作媒体和机构提供。这是作者的个人观点。仅供投资者参考,不构成投资建议。投资者采取相应行动他们自己的风险。

2025年即将结束。回顾过去10个月,国内ETF市场总价值增长近2万亿元,规模首次突破5.7万亿元。然而,今年的ETF市场与去年有着完全不同的特点。随着结构性市场状况继续轮动创新医药、人工智能、芯片、银行和有色金属等热门行业,行业主题ETF将在2025年成为ETF市场中更具吸引力和受欢迎的ETF类别。这与 2024 年有很大不同,当时资金和注意力将集中在广泛的指数 ETF 上。华宝基金作为以行业主题ETF名声市场的龙头ETF公司,从2025年开始,ETF业务进入快速增长期。2025年前10个月,华宝基金股票ETF管理规模增长60.80%,达到1314.94亿元,创下新纪录。更重要的是尤其是,许多ETF因其优异的表现而为其持有者带来了巨大的回报。根据2025年基金季报统计,2025年前三季度,华宝基金所有ETF(含币种)利润总额168.95亿元,其中股票ETF利润总额162.61亿元。创历史新高,增长60%,超过1300亿元。 2025年前10个月,一般市场股票ETF规模增加8367.97亿元,期间规模增长28.98%。同期,主要ETF制造商扩大了ETF规模,并变得更加爆炸。 (数据来源:上交所、上交深证券)2025年前10个月,华宝基金股票ETF数量扩大至39只,管理规模增加497.17亿元至1314.94亿元,创下新纪录。自2024年底以来,这一规模增长了60.80%。(数据来源:上海证券交易所、深圳证券交易所) 股票ETF业务发展迅猛。截至2025年10月31日,华宝基金ETF(含外汇ETF)总规模突破2000亿元大关,达到2047.35亿元,整体市场ETF管理规模(含外汇ETF)位居公募基金行业前十名。 (数据来源:上交所、深交所)10月330亿:“‘五朵金花’大旗高举。2025年,在做dHot的作用下,价值股一路领先,成为资金追捧的热点。券商ETF(512000)——牛市标准熊市,A股顶级流量“行情好,买券商”这句话可能已经变得相当有名了。近期上证指数成功突破4000点,资本市场过热直接影响PE证券公司的业绩。 2025年三季报发布后,中证ETF(512000)紧随其后的49家纳入中证证券公司指数的上市券商归属母净利润合计为18254.6万元,较去年同期增长61.87%,其中14家归属母净利润增幅超过2000万。元。 100%。 (数据来源:Wind)不过,截至2025年10月31日,中证证券公司指数全年仅上涨6.05%,跑输上证综指、沪深300逾11%。以百分点计算,该指数同期市净率仅为1.54倍,处于过去10年的44.24%百分位。当前,证券行业相对衰退,形成“高增长、低估值”的错配格局。这个评估留下了很大的修正空间,强调补偿性增长的逻辑。这也是股票ETF(51.2万)当年出现超过145亿元巨额净流入的根本原因。 (数据来源:沪深交易所、Wind) 与联交所ETF(512000)相呼应的是金融科技ETF(159851),这是一只被称为“牛市旗手2.0”的热门ETF。这支具有“牛市旗手”和“AI+”属性的金融科技ETF(159851)自2025年以来,每年净流入53.54亿元。(数据来源:上交所、深交所,日期2025年10月31日)此外,龙头股本银行指数ETF A的银行ETF(512800)净流入53.54亿元。全年完成105.95亿元。港股AI核心工具Hong KongInternet ETF(513770)年内净流入69.35亿元。 “反下放”先锋化工ETF(516020)年内录得净流入19.74亿元。这五个ETFs是当前细分市场的重要产品,也是华宝基金股票ETF黄金吸金榜2025年的“五朵金花”,它们的进入和资金流出是相关产业板块市场投资情绪的一个缩影。 (数据来源:上交所、深交所,日期2025年10月31日)从整体情况看,2025年前10个月,主要ETF公司华宝基金旗下权益类ETF累计净流入达到336.56亿元,创下新纪录。市场上有数千亿资产和1000多个股票ETF。资金规模差异较大。规模超过百亿,如今已是“角落”。 2025年,银行ETF(512800)、金融科技ETF(159851)和香港互联网ETF(513770)三只热门ETF的基金规模相继突破100亿元大关。因此,附属于股票 ETF 的数量参与“万米Clubllion ETF”的华宝基金已增至5只股票,5只股票ETF的基金规模合计达到1062.91亿元。 (数据来源:上交所、深交所,日期2025年10月31日)此外,A股主要券商ETF最新规模(51.2万只)距离400亿元大关仅一步之遥。医疗ETF(512170)最新规模为256.36亿元,是全市场同类ETF中规模最大的ETF之一(数据来源:上交所、深交所,日期2025年10月31日。注:“同行业前列”是指在追踪同行业主题、同指数的ETF中规模领先)。百亿规模是行业主题ETF“在乱世中成为明星”的第一步。资本市场过热,百亿天集团玩家有望继续扩张未来。因长盈“牛指”崩盘而诞生的ETF规模扩张背后,有着实实在在的“赚钱效应”。这就是ETF产品的整个设计。回到第一点。精心挑选一个能够为投资者提供优质投资体验的“好指数”,对于跟踪ETF产品非常重要。华宝基金跟踪的39只股票ETF中,有23只标的指数自2025年以来回报率超过20%,其中7只自2025年以来回报率超过50%。(数据来源:Wind)例如恒生港股通创新药精选指数,紧随其后的100%创新药含量南向香港创新药ETF(520880)已升至历史新高。 2025年后上涨83.47%。人工智能指数2025年以来,创业板跟随的创业板人工智能ETF(159363)已经上涨80.97%。中证有色金属指数,跟随有色主流ETF(159876)的涨幅为i2025年以来增幅高达74.80%。(数据来源:Wind)数据来源:沪深港交易所、中证指数公司、恒生指数公司、Wind,截至2025年10月31日。 A股银行ETF:截至2025年10月末,银行ETF(51.28万只)规模为185.36亿元,位居10家上市公司之首A股银行ETF。恒生港股通创新药精选指数参考日期为2020年12月31日,发布日期为2023年7月17日。2021年至2024年年度变化分别为-22.72%、-16.48%、-19.76%、-14.16%。创业板人工智能指数基准日为2018年12月28日,发布日期为2024年7月11日。 2020年至2024年增减分别为20.1%、17.57%、-34.52%、47.83%和38.44%。中证有色金属指数参考日期为2013年12月31日,发布日期为2015年7月13日。2020年至2024年年变化百分比分别为35.84%、35.89%、-19.22%、-10.43%和2.96%。科学基准日期e、科技创新创业50指数为2021年6月1日,2019年12月31日发布。2020年2024-2024年历史收益率分别为86.90%、0.37%、-28.32%、-18.83%、13.63%。科学、技术和创新人工智能指数的基准日期为2024年7月25日,并于2022年12月30日公布。 2023年至2024年的历史回报率分别为12.68%和32.36%。港股通信息CCNY指数基准日为2017年6月23日,2014年11月14日公布。2020年至2024年历史收益率分别为36.84%、-12.25%、-28.52%、1.59%和25.86%。中证科技领先指数参考日期为2019年3月20日,发布时间为2012年6月。 29. 2020年至2024年的历史回报率分别为43.84%、-3.92%、-34.84%、0.81%和11.50%。中证电子50指数基准日为2009年7月22日,发布日期为2008年12月31日。2020年至2024年历史收益率分别为25.26%、3.27%、-38.63%、1.03%、27.45%。犯罪现场调查智能制造指数参考日期为2016年7月20日,发布日期为2012年6月29日。2020年至2024年历史收益率分别为35.38%、20.10%、-28.96%、-3.23%和19.88%。中证绿色能源指数参考日为2021年8月19日,发布日期为2013年12月31日。2020年至2024年历史收益率分别为130.18%、46.67%、-24.51%、-32.23%、4.64%。风险提示:以上产品由华宝基金发行并管理,华宝基金不负责产品的投资、偿付及风险管理。投资者应仔细阅读基金的法律文件,如《基金协议》、《招募说明书》、《基金产品说明书》等,了解基金的风险和收益特征,了解自己的风险承受能力。您应该选择适合您能力的产品。根据基金管理人评级,香港互联网ETF及其支线基金、港股通创新基金的风险等级ve药品ETF及其支线基金、创业板人工智能ETF华宝及其支线基金、科创人工智能ETF华宝及其支线基金、科创人工智能ETF华宝及其支线基金、大众创业创新ETF及其支线基金、港股利率科技ETF均为R4:中风险至高,适合主动投资者(C4)及以上。上面列出的其余基金的风险等级为niR3:中等风险,适合平衡型投资者(C3)及以上。请联系供应商以获取有关兼容性的意见。销售代理人(包括基金管理人的直销代理人和其他销售代理人)按照相关法律法规的规定对基金进行风险评估。投资者应关注经销商定期发布的适当性意见,并据此进行比较结果。每个经销商不一定就适用性达成一致基金销售机构发行的基金产品的风险等级评估结果不应低于基金管理人的风险等级评估结果。由于考虑因素不同,基金的风险收益特征和背景处理中基金的风险水平存在差异。投资者应了解基金的风险和收益,根据自己的投资目标、投资期限、投资经验和风险承受能力谨慎选择基金产品,并自行承担风险。本基金在中国证监会注册并不表明中国证监会对该基金的投资价值、市场前景或收益作出任何重大判断或保证。本基金过往业绩及净资产不能预测未来业绩,也不保证基金管理人管理的其他基金的业绩关注上述基金的表现。基金有风险,投资需谨慎!

2025年即将结束。回顾过去10个月,国内ETF市场总价值增长近2万亿元,规模首次突破5.7万亿元。然而,今年的ETF市场与去年有着完全不同的特点。随着结构性市场状况继续轮动创新医药、人工智能、芯片、银行和有色金属等热门行业,行业主题ETF将在2025年成为ETF市场中更具吸引力和受欢迎的ETF类别。这与 2024 年有很大不同,当时资金和注意力将集中在广泛的指数 ETF 上。华宝基金作为以行业主题ETF名声市场的龙头ETF公司,从2025年开始,ETF业务进入快速增长期。2025年前10个月,华宝基金股票ETF管理规模增长60.80%,达到1314.94亿元,创下新纪录。更重要的是尤其是,许多ETF因其优异的表现而为其持有者带来了巨大的回报。根据2025年基金季报统计,2025年前三季度,华宝基金所有ETF(含币种)利润总额168.95亿元,其中股票ETF利润总额162.61亿元。创历史新高,增长60%,超过1300亿元。 2025年前10个月,一般市场股票ETF规模增加8367.97亿元,期间规模增长28.98%。同期,主要ETF制造商扩大了ETF规模,并变得更加爆炸。 (数据来源:上交所、上交深证券)2025年前10个月,华宝基金股票ETF数量扩大至39只,管理规模增加497.17亿元至1314.94亿元,创下新纪录。自2024年底以来,这一规模增长了60.80%。(数据来源:上海证券交易所、深圳证券交易所) 股票ETF业务发展迅猛。截至2025年10月31日,华宝基金ETF(含外汇ETF)总规模突破2000亿元大关,达到2047.35亿元,整体市场ETF管理规模(含外汇ETF)位居公募基金行业前十名。 (数据来源:上交所、深交所)10月330亿:“‘五朵金花’大旗高举。2025年,在做dHot的作用下,价值股一路领先,成为资金追捧的热点。券商ETF(512000)——牛市标准熊市,A股顶级流量“行情好,买券商”这句话可能已经变得相当有名了。近期上证指数成功突破4000点,资本市场过热直接影响PE证券公司的业绩。 2025年三季报发布后,中证ETF(512000)紧随其后的49家纳入中证证券公司指数的上市券商归属母净利润合计为18254.6万元,较去年同期增长61.87%,其中14家归属母净利润增幅超过2000万。元。 100%。 (数据来源:Wind)不过,截至2025年10月31日,中证证券公司指数全年仅上涨6.05%,跑输上证综指、沪深300逾11%。以百分点计算,该指数同期市净率仅为1.54倍,处于过去10年的44.24%百分位。当前,证券行业相对衰退,形成“高增长、低估值”的错配格局。这个评估留下了很大的修正空间,强调补偿性增长的逻辑。这也是股票ETF(51.2万)当年出现超过145亿元巨额净流入的根本原因。 (数据来源:沪深交易所、Wind) 与联交所ETF(512000)相呼应的是金融科技ETF(159851),这是一只被称为“牛市旗手2.0”的热门ETF。这支具有“牛市旗手”和“AI+”属性的金融科技ETF(159851)自2025年以来,每年净流入53.54亿元。(数据来源:上交所、深交所,日期2025年10月31日)此外,龙头股本银行指数ETF A的银行ETF(512800)净流入53.54亿元。全年完成105.95亿元。港股AI核心工具Hong KongInternet ETF(513770)年内净流入69.35亿元。 “反下放”先锋化工ETF(516020)年内录得净流入19.74亿元。这五个ETFs是当前细分市场的重要产品,也是华宝基金股票ETF黄金吸金榜2025年的“五朵金花”,它们的进入和资金流出是相关产业板块市场投资情绪的一个缩影。 (数据来源:上交所、深交所,日期2025年10月31日)从整体情况看,2025年前10个月,主要ETF公司华宝基金旗下权益类ETF累计净流入达到336.56亿元,创下新纪录。市场上有数千亿资产和1000多个股票ETF。资金规模差异较大。规模超过百亿,如今已是“角落”。 2025年,银行ETF(512800)、金融科技ETF(159851)和香港互联网ETF(513770)三只热门ETF的基金规模相继突破100亿元大关。因此,附属于股票 ETF 的数量参与“万米Clubllion ETF”的华宝基金已增至5只股票,5只股票ETF的基金规模合计达到1062.91亿元。 (数据来源:上交所、深交所,日期2025年10月31日)此外,A股主要券商ETF最新规模(51.2万只)距离400亿元大关仅一步之遥。医疗ETF(512170)最新规模为256.36亿元,是全市场同类ETF中规模最大的ETF之一(数据来源:上交所、深交所,日期2025年10月31日。注:“同行业前列”是指在追踪同行业主题、同指数的ETF中规模领先)。百亿规模是行业主题ETF“在乱世中成为明星”的第一步。资本市场过热,百亿天集团玩家有望继续扩张未来。因长盈“牛指”崩盘而诞生的ETF规模扩张背后,有着实实在在的“赚钱效应”。这就是ETF产品的整个设计。回到第一点。精心挑选一个能够为投资者提供优质投资体验的“好指数”,对于跟踪ETF产品非常重要。华宝基金跟踪的39只股票ETF中,有23只标的指数自2025年以来回报率超过20%,其中7只自2025年以来回报率超过50%。(数据来源:Wind)例如恒生港股通创新药精选指数,紧随其后的100%创新药含量南向香港创新药ETF(520880)已升至历史新高。 2025年后上涨83.47%。人工智能指数2025年以来,创业板跟随的创业板人工智能ETF(159363)已经上涨80.97%。中证有色金属指数,跟随有色主流ETF(159876)的涨幅为i2025年以来增幅高达74.80%。(数据来源:Wind)数据来源:沪深港交易所、中证指数公司、恒生指数公司、Wind,截至2025年10月31日。 A股银行ETF:截至2025年10月末,银行ETF(51.28万只)规模为185.36亿元,位居10家上市公司之首A股银行ETF。恒生港股通创新药精选指数参考日期为2020年12月31日,发布日期为2023年7月17日。2021年至2024年年度变化分别为-22.72%、-16.48%、-19.76%、-14.16%。创业板人工智能指数基准日为2018年12月28日,发布日期为2024年7月11日。 2020年至2024年增减分别为20.1%、17.57%、-34.52%、47.83%和38.44%。中证有色金属指数参考日期为2013年12月31日,发布日期为2015年7月13日。2020年至2024年年变化百分比分别为35.84%、35.89%、-19.22%、-10.43%和2.96%。科学基准日期e、科技创新创业50指数为2021年6月1日,2019年12月31日发布。2020年2024-2024年历史收益率分别为86.90%、0.37%、-28.32%、-18.83%、13.63%。科学、技术和创新人工智能指数的基准日期为2024年7月25日,并于2022年12月30日公布。 2023年至2024年的历史回报率分别为12.68%和32.36%。港股通信息CCNY指数基准日为2017年6月23日,2014年11月14日公布。2020年至2024年历史收益率分别为36.84%、-12.25%、-28.52%、1.59%和25.86%。中证科技领先指数参考日期为2019年3月20日,发布时间为2012年6月。 29. 2020年至2024年的历史回报率分别为43.84%、-3.92%、-34.84%、0.81%和11.50%。中证电子50指数基准日为2009年7月22日,发布日期为2008年12月31日。2020年至2024年历史收益率分别为25.26%、3.27%、-38.63%、1.03%、27.45%。犯罪现场调查智能制造指数参考日期为2016年7月20日,发布日期为2012年6月29日。2020年至2024年历史收益率分别为35.38%、20.10%、-28.96%、-3.23%和19.88%。中证绿色能源指数参考日为2021年8月19日,发布日期为2013年12月31日。2020年至2024年历史收益率分别为130.18%、46.67%、-24.51%、-32.23%、4.64%。风险提示:以上产品由华宝基金发行并管理,华宝基金不负责产品的投资、偿付及风险管理。投资者应仔细阅读基金的法律文件,如《基金协议》、《招募说明书》、《基金产品说明书》等,了解基金的风险和收益特征,了解自己的风险承受能力。您应该选择适合您能力的产品。根据基金管理人评级,香港互联网ETF及其支线基金、港股通创新基金的风险等级ve药品ETF及其支线基金、创业板人工智能ETF华宝及其支线基金、科创人工智能ETF华宝及其支线基金、科创人工智能ETF华宝及其支线基金、大众创业创新ETF及其支线基金、港股利率科技ETF均为R4:中风险至高,适合主动投资者(C4)及以上。上面列出的其余基金的风险等级为niR3:中等风险,适合平衡型投资者(C3)及以上。请联系供应商以获取有关兼容性的意见。销售代理人(包括基金管理人的直销代理人和其他销售代理人)按照相关法律法规的规定对基金进行风险评估。投资者应关注经销商定期发布的适当性意见,并据此进行比较结果。每个经销商不一定就适用性达成一致基金销售机构发行的基金产品的风险等级评估结果不应低于基金管理人的风险等级评估结果。由于考虑因素不同,基金的风险收益特征和背景处理中基金的风险水平存在差异。投资者应了解基金的风险和收益,根据自己的投资目标、投资期限、投资经验和风险承受能力谨慎选择基金产品,并自行承担风险。本基金在中国证监会注册并不表明中国证监会对该基金的投资价值、市场前景或收益作出任何重大判断或保证。本基金过往业绩及净资产不能预测未来业绩,也不保证基金管理人管理的其他基金的业绩关注上述基金的表现。基金有风险,投资需谨慎! 所有版权归中国经济网所有。

所有版权归中国经济网所有。